Vous n’avez probablement pas choisi Banquier LV3 dans votre cursus universitaire ! Et c’est pourtant une langue qui peut être très utile de maitriser pour le bon fonctionnement de votre entreprise. Ce n’est pas faire offense à nos amis banquiers que de dire que leur univers est parfois énigmatique, complexe et jonché de termes abscons (pas de mauvais esprit hein).

Pourtant, votre banquier peut devenir essentiel pour votre entreprise, à la fois pour sa survie ou pour son développement. Il est primordial de comprendre son monde, ses codes… et vous ne les maitrisez probablement pas.

L’objet de cet article est de vous fournir quelques clés qui vous permettront de mieux appréhender cela et mettre toutes les chances de votre côté lorsque vous aurez une demande de financement à formuler.

Les éléments à connaître avant votre demande

Votre cotation interne

Les banques attribuent des notes à chacun de leur client professionnel. Elles sont tenues réglementairement de le faire avec la mise en place du Comité de Bâle.

Chaque banque a son propre système de notation et il est très intéressant de connaître comment votre entreprise est positionnée. Si vous avez plusieurs partenaires bancaires, vous êtes peut être, sans le savoir, mieux positionné chez l’un d’entre eux.

La démarche de notation analyse généralement les points suivants :

- L’entreprise : historique, activité et métiers exercés, chiffres clés, évènements marquants du passé récent

- Actionnariat et management

- Situation du marché et positionnement de l’entreprise sur ce marché

- Principaux clients et fournisseurs et dépendance éventuelle vis à vis de ceux-ci

- Moyens de production : effectifs, sites, parc matériel, capacité de R & D

- Exploitation, évolution de la rentabilité et de la situation financière au cours des 3 derniers exercices…

- Structure et poids de l’endettement, Trésorerie disponible

- Perspectives et prévisions d’activité

Mais n’oubliez pas que des éléments plus « immatériels » comme la relation que vous entretenez avec votre conseiller peuvent aussi entrer en jeu. Et une relation de confiance ça se construit dans l’échange et sur le long terme. Ne négligez jamais la communication avec votre conseiller bancaire.

Par exemple lui envoyer le bilan sans qu’il vous l’ait demandé améliore votre note (eh oui, ce n’est pas pour rien qu’on vous prépare de belles plaquettes).

Votre cotation Banque de France

La cotation Banque de France est une appréciation de l’aptitude d’une entreprise à respecter ses engagements financiers à un horizon allant de 1 à 3 ans. C’est une note que la Banque de France vous donne et qui est amenée à changer au fil de la vie de votre entreprise.

La cotation est le moyen d’avoir une référence commune et reconnue concernant la situation financière d’une entreprise.

Elle vous permet de vous situer par rapport aux autres et savoir où vous en êtes sur une échelle définissant vos risques de crédit. Pour les banques et autres prêteurs de crédits, la cotation leur permet d’avoir une transparence totale et juste sur la situation économique de votre entreprise et quand à sa capacité à pouvoir rembourser un crédit.

La cotation est donc une appréciation qui n’impacte en rien votre société jusqu’à ce que vous aillez besoin de faire un prêt conséquent ou une demande spéciale à un prêteur. Ne la négligez donc pas !

La cotation Banque de France n’est réalisée que pour les entreprises réalisant plus de 750.000€ de chiffre d’affaires, et existant depuis au moins 3 ans.

Comment l’entreprise est-elle cotée ?

C’est une analyse actualisée tenant en compte de la situation et des perspectives économiques ainsi que des capacités de chaque entreprise.

- Des éléments d’informations sont collectés sur son environnement, ses encours de crédit, et ses éventuels incidents de paiement et événements judiciaires.

- À partir de sa documentation comptable dès lors qu’elle réalise un chiffre d’affaire supérieur ou égal à 750 000 euros.

Comment obtenir sa cotation ?

Le service I-FIBEN permet à tout dirigeant d’entreprise de consulter gratuitement via internet les informations recensées dans la base de données FIBEN le concernant, ainsi que celles relatives aux entreprises dont il est représentant légal. En plus de la cotation de l’entreprise, le dirigeant peut accéder aux informations suivantes concernant sa société :

- l’ensemble des informations descriptives : SIREN, dénomination, catégorie juridique, adresse du siège social, code d’activité…

- l’identité de l’unité Banque de France ou de l’Institut d’émission d’Outre-mer qui a la gestion de son dossier,

- la mention de la perte de la moitié du capital social le cas échéant,

- les procédures judiciaires prononcées à l’encontre de l’entreprise,

- les effets de commerce impayés,

- les encours de crédits,

- un historique sur douze mois des données ayant été modifiées.

Lire sa cotation

Je suis côté H4+ ! Waouw, je suis bien content…

Encore ce dialecte de nos amis banquiers qui pourrait être assimilé à une attaque en bataille navale.

On décode le code !

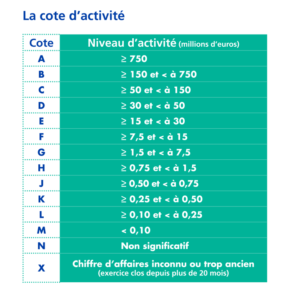

La lettre indique le niveau d’activité (le chiffre d’affaires pour le commun des mortels) est classé de A à X (voir tableau ci dessous) avec 2 subtilités :

- La cote N est attribuée à une entreprise dont le chiffre d’affaires connu ne reflète pas l’activité réelle de l’entreprise (ex. sociétés holdings,..).

- La cote X est une cote particulière, qui signifie que le chiffre d’affaires de l’entreprise n’est pas connu de la Banque de France ou qu’il est trop ancien.

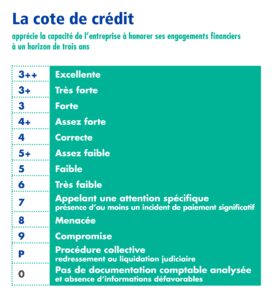

Et le Chiffre ?

Le chiffre est une cote de crédit, qui situe l’entreprise sur une échelle de risque de crédit à treize positions.

La cote de crédit est notamment fondée sur :

– l’examen de la situation financière de l’entreprise et son évolution prévisible après analyse de la rentabilité et de la structure du bilan.

La dimension « groupe » est également prise en compte dans cette analyse ;

– l’appréciation portée sur l’environnement économique de l’entreprise ;

– les entreprises qui lui sont apparentées ou avec lesquelles elle entretient des relations commerciales ou économiques étroites ;

– l’existence d’incidents de paiement-effets ou de procédures judiciaires.

Donc H4+ : entreprise dont le niveau d’activité est compris entre 750 000 euros et 1,5 million d’euros, dont la capacité d’honorer ses engagements financiers à un horizon de 3 ans est considérée comme assez forte.

FOCUS COVID (on avait presque oublié…)

En 2021, des changements sont à prendre en considération pour l’analyse de la cotation :

Des points à analyser pour apprécier les perspectives

- L’étude de l’impact des Prêts Garantis par l’État.

- Le traitement, pour les entreprises concernées, de la baisse d’activité et de la rentabilité et l’analyse de la capacité de rebond.

- L’examen de la liquidité.

La Banque de France va instaurer un dialogue plus étroit avec les dirigeants afin d’avoir une cotation mise à jour, un échange indispensable avec le dirigeant pour apprécier la situation et les perspectives de chaque entreprise

- Un questionnaire sera mis en ligne. Les dirigeants seront informés par courriel/courrier et invités à y répondre.

- Ce questionnaire et les entretiens permettront au dirigeant de fournir tout élément d’information sur l’évolution récente de l’activité et, si nécessaire, les capacités de rebond, les éléments de flexibilité financière

- La transmission d’une situation intermédiaire certifiée et d’un prévisionnel de trésorerie facilitera l’analyse du risque de liquidité.

Pour améliorer vos chances, un petit conseil de la Skynet Team : emmenez votre expert-comptable préféré négocier de visu avec la BDF, il en ressort la plupart du temps du très positif !

Faites votre proposition

Forts des informations précédemment recueillies vous en savez plus sur votre angle d’attaque et quels leviers vous allez pourvoir actionner, vos points forts, vos points faibles.

Alors vous allez préparer un joli tableau qui va récapituler les points suivants :

- L’objet de la demande (rachat, investissement matériel…)

- Le montant demandé

- Le taux escompté (en tenant compte des niveaux des marchés) : pour vous aiguiller vous trouverez ici les derniers taux appliqués aux entreprises

- La durée d’amortissement

- Les Garanties…

- Les IRA (éventuelles Indemnités de Remboursement Anticipé)…

Faites une présentation bien complète de votre entreprise, avec ses points forts et ses points faibles.

Soyez le plus transparent possible dans votre demande. De toutes façons s’il y a des points bloquants ils ressortiront toujours et il vaut mieux anticiper pour pouvoir établir une stratégie commune avec votre conseiller. Il ne faut pas oublier qu’il a aussi intérêt à ce que vous réussissiez.

Souvenez-vous aussi de bien donner le document à votre conseiller : au moment de rédiger la demande pour son comité, il sera fort heureux que vous lui ayez mâché le travail.

Petite astuce : vous pouvez rédiger la partie des points forts et garder à l’oral, lors de votre échange les points faibles. Comme on dit les écrits restent…

La négociation

Lorsque votre dossier a été étudié, et que vous pouvez prétendre bénéficier d’un crédit, une négociation peut commencer. Les points que vous pouvez peaufiner sont nombreux et surtout ils peuvent être essentiels.

- La typologie, durée, différé : le prêteur fixera une date de remboursement mais vous pouvez bien sur négocier et ajuster la durée du prêt

- Le taux : le montant est souvent fixé selon des critères précis, mais là encore une fois, il est tout à fait possible, avec documents à l’appui de revoir le taux et de le baisser.

- Les contreparties commerciales (oui les banques aiment bien nous vendre en plus une assurance, une alarme, un téléphone …)

- Les garanties (bpi, siagi, socama…)

- La caution personnelle

N’oubliez pas de vous garder des cartouches pour la négo finale….

Voici donc quelques éléments qui pourront vous aider lors de vos futurs échanges avec votre conseiller. En dehors de points techniques, gardez à l’esprit qu’il est important d’établir une relation de collaboration avec lui (ou elle), et que celle-ci ne se crée pas quelques jours avant votre demande.

Votre banquier est un expert financier qui pourra vous apporter un grand soutien dans les moments importants.

Et pour tout le reste, il y a la Skynet Team, qui est à vos côtés pour préparer ces rendez-vous, vous appuyer, vous soutenir, vous parer de vos plus beaux atours !